Multimedia Polska: wpływy 1,3 proc. w górę, 136 mln zł straty, 30 tys. klientów mniej

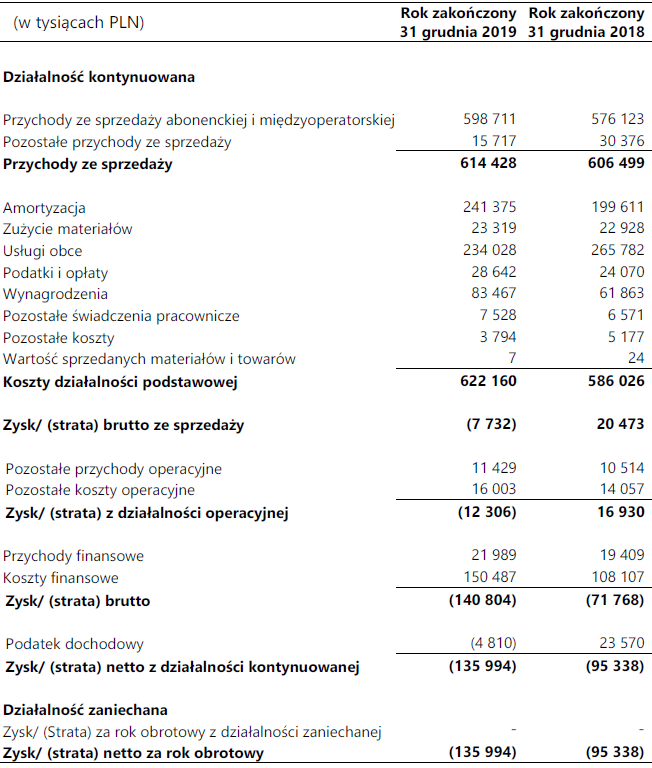

W ub.r. sieć kablowa Multimedia Polska, na początku br. przejęta przez Vectrę, zanotowała wzrost przychodów sprzedażowych o 1,3 proc. do 614,43 mln zł, a jej strata netto pogłębiła się z 95,34 do 135,99 mln zł, m.in. wskutek dużego wzrostu kosztów finansowych. Liczba klientów firmy zmalała o 30,6 tys. do 695,3 tys.

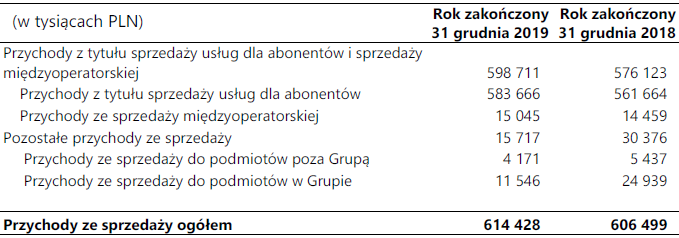

Przychody grupy kapitałowej Multimedia Polska ze sprzedaży usług klientom zwiększyły się z 561,66 mln zł w 2018 roku do 583,67 mln zł w ub.r., a ze sprzedaży międzyoperatorskiej - z 14,46 do 15,04 mln zł.

Natomiast pozostałe wpływy sprzedażowe poszły w dół z 30,38 do 15,72 mln zł, głównie wskutek spadku przychodów w ramach grupy kapitałowej z 24,94 do 11,55 mln zł.

Ubyło 30,6 tys. klientów, dwie trzecie wpływów z telewizji

W sprawozdaniu Multimedia Polska podano, że na koniec ub.r. firma miała 695,3 tys. klientów, którym świadczyła 1,63 mln usług jednostkowych (RGU), wobec 725,9 tys. klientów korzystających z 1,7 mln jednostkowych usług na koniec 2018 roku.

- Ok. 304,6 tys. zamówiło dwie usługi (spośród usług telewizji, dostępu do Internetu, telefonii oraz pozostałych usług), a ok. 102,2 tys. zamówiło usługę multi play (pakiet trzech lub więcej usług) - opisano. Wskaźnik liczby sprzedanych usług (RGU) na jednego klienta wzrósł przez rok 2,31 do 2,34.

Na 1,63 mln RGU na koniec ub.r. składa się 940 tys. usług wideo, 484,5 tys. internetu szerokopasmowego i 203 tys. telefonii.

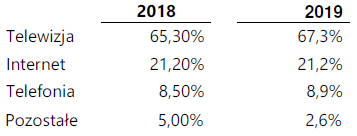

Przychody Multimedia Polska z segmentu telewizji wzrosły o 17,9 mln zł (4,5 proc.), z internetu szerokopasmowego - o 1,7 mln zł (1,3 proc.), a z telefonii - o 2,9 mln zł (5,7 proc.), natomiast pozostałe przychody poszły w dół o 14,7 mln zł (48,2 proc.).

Udział pionu telewizyjnego w łącznych wpływach firmy wzrosły z 65,3 do 67,3 proc., telefonii - z 8,5 do 8,9 proc., internetu pozostały na poziomie 21,2 proc., a pozostałych wpływów zmalały z 5 do 2,6 proc.

Koszty 6,2 proc. w górę, więcej na pensje i ofertę programową

Wydatki operacyjne grupy Multimedia Polska w ub.r. wyniosły 622,16 mln zł, co wobec 586,03 mln zł rok wcześniej oznacza wzrost o 6,2 proc. To przede wszystkim skutek wzrostu nakładów na amortyzację ze 199,61 do 241,37 mln zł, na wynagrodzenia z 61,86 do 83,47 mln zł, na podatki i opłaty z 24,07 do 28,64 mln zł, a na zużycie materiałów z 22,93 do 23,32 mln zł.

Za to koszty usług obcych zmalały z 265,78 do 234,03 mln zł.

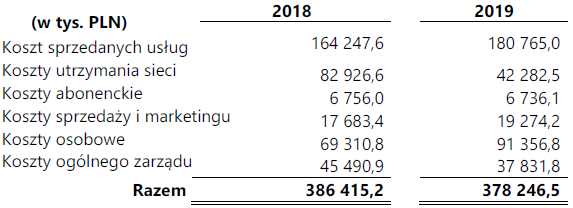

Bez uwzględnienia amortyzacji koszty zmalały o 2,1 proc. do 378,25 mln zł. Koszt sprzedanych usług poszły w górę ze 164,25 do 180,76 mln zł, a koszty osobowe z 69,31 do 91,35 mln zł.

- W kosztach sprzedanych usług największy udział mają koszty programmingu 79 proc. W 2018 ta pozycja kosztów była zmniejszona o rozliczenie z tytułu przychodów marketingowych z nadawcami. W 2019 takich przychodów nie było, stąd wzrost tych kosztów w porównaniu do 2018 roku o 9,3 mln zł - opisano w sprawozdaniu.

- Koszty osobowe wzrosły w wyniku wypłaty dodatkowych wynagrodzeń z tytułu transakcji sprzedaży oraz pozostałych kosztów związanych z organizacją refinansowania i procesem sprzedaży akcji MMP, w szczególności koszty zostały obciążone dodatkowymi wynagrodzeniami i odprawami. Zwiększenie poziomu płacy minimalnej obciążyło koszty osobowe kwotą 1,2 mln zł - dodano.

1,5 mld zł kredytu do spłaty

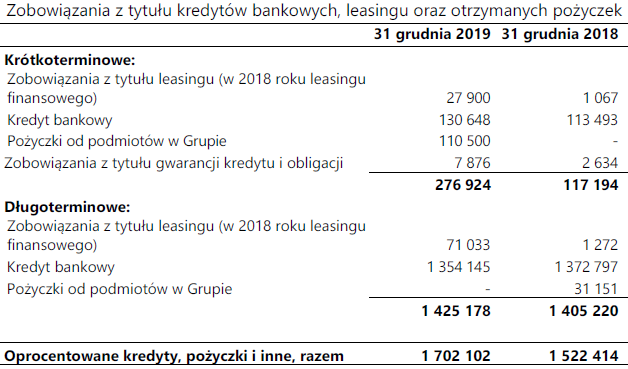

Na koniec ub.r. zadłużenie kredytowe Multimedia Polska w części krótkoterminowej wynosiło 130,65 mln zł, a w części długoterminowej - 1,35 mld zł, wobec odpowiednio 113,49 mln zł i 1,35 mld zł rok wcześniej. Natomiast zobowiązania z pożyczek w ramach grupy kapitałowej wzrosły z 31,15 do 110,5 mln zł.

Wiosną 2018 roku Multimedia Polska wzięła 1,515 mld zł kredytu w celu całkowitej spłaty swojego ówczesnego zadłużenia oraz 30 mln zł kredytu na finansowanie bieżących potrzeb.

Wydatki finansowe firmy poszły w górę ze 108,11 do 150,49 mln zł. - Koszty finansowe wzrosły głównie ze względu na wzrost odsetek i prowizji od kredytów bankowych - podano w sprawozdaniu.

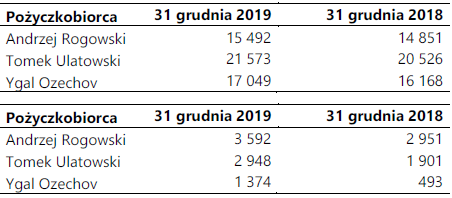

Z drugiej strony Multimedia Polska udzieliła pożyczek osobom ze swojego ówczesnego zarządu i rady nadzorczej. Na koniec ub.r. były prezes Andrzej Rogowski miał do spłaty 15,49 mln zł (z czego 3,59 mln zł to odsetki i prowizje), były członek rady nadzorczej Tomasz Ulatowski - 21,57 mln zł, a Ygal Ozechov - 17,05 mln zł.

Ryzyko wobec nadawców z powodu modułów CAM CI

Wśród czynników ryzyka dla Multimedia Polska obszernie opisano nowy: dystrybuowanie wśród klientów modułów CAM CI/CI+, które nie mają wbudowanej blokady nagrywania oglądanych treści na telewizorze lub komputerze. Obecnie z takich urządzeń korzysta 195 tys. klientów firmy.

Stanowi to naruszenie umów z AXN Europe, The Walt Disney Company, HBO Polska ora firmami Sparrowhawk International Channels, Sci Fi Channel Europei E Entertainment UK.

- Użytkownicy końcowi mogą zatem z technicznego punktu widzenia swobodnie nagrywać wszelkie treści oraz dalej je kopiować i rozprowadzać – a wszystko to z naruszeniem praw w/w nadawców. Przedmiotowe naruszenia mogły mieć miejsce w trakcie lat obrotowych zamykających się w okresie 2014-2019, gdy wyżej wymienione urządzenia były użytkowane, z tym zastrzeżeniem, że w poszczególnych latach dotyczyły wyłącznie umów obowiązujących w danym okresie i zmieniającej się ilości użytkowanych urządzeń CAM CI, zaś żaden z nadawców wedle najlepszej wiedzy Zarządu nie zgłosił się do Spółki z roszczeniem - opisano w sprawozdaniu Multimedia Polska.

Firma może usunąć te naruszenia w jeden sposób: wymieniając urządzenia CAM CI na takie uniemożliwiające kopiowanie treści. A koszt takiej wymiany został oszacowany przez niezależnego eksperta na 55 mln zł.

136 mln zł straty netto

Wskutek większego wzrostu wydatków niż wpływów znacząco pogorszyły się wyniki rentowności Multimedia Polska. Wynik operacyjny poszedł w dół z 16,93 mln zł zysku do 12,31 mln zł straty, strata brutto pogłębiła się z 71,77 do 140,8 mln zł, a strata brutto - z 95,34 do 135,99 mln zł.

Na koniec ub.r. firma miała na rachunkach bankowych 46,13 mln zł, wobec 61,06 mln zł rok wcześniej.

Pod koniec stycznia br. kupno 100 proc. udziałów Multimedia Polska sfinalizowała Vectra, po tym jak warunkową zgodę na transakcję wydał prezes Urzędu Ochrony Konkurencji i Konsumentów. Regulator zapowiedział, że Vectra musi sprzedać sieć własną lub Multimediów w ośmiu miejscowościach: Gorzowie Wielkopolskim, Kwidzynie, Łowiczu, Olsztynie, Ostródzie, Pogórzu, Pruszczu Gdańskim i Stargardzie.

W konsekwencji zmieniły się władze Multimedia Polska: prezesem w miejsce Andrzeja Rogowskiego został członek zarządu Vectry Jan Piotrowski, do zarządu kupionej spółki dołączyli też Tomasz Żurański i Bogdan Paszkowski.

- Zdaniem Zarządu Spółka, która od 31 stycznia 2020 weszła w skład Grupy Kapitałowej Vectra ma pełną zdolność do realizacji swoich zobowiązań. Zarząd wypracowuje długofalową strategię rozwoju w ramach nowej połączonej struktury Grupy Kapitałowej Vectra - stwierdzono w sprawozdaniu Multimedia Polska.

Newsletter

Newsletter

Nowy niekodowany kanał już na satelicie i w Canal+

Nowy niekodowany kanał już na satelicie i w Canal+  23 nowe kanały w Canal+ online

23 nowe kanały w Canal+ online  TV Republika Plus i kanał narodowców poszerzyły zasięg

TV Republika Plus i kanał narodowców poszerzyły zasięg  Spółka TVN znów ma prezesa

Spółka TVN znów ma prezesa  Legimi zgadza się na audyt. Będą nowe warunki współpracy z dystrybutorem

Legimi zgadza się na audyt. Będą nowe warunki współpracy z dystrybutorem

Dołącz do dyskusji: Multimedia Polska: wpływy 1,3 proc. w górę, 136 mln zł straty, 30 tys. klientów mniej